储蓄国债(凭证式)

大家好,我是Ellery。今天,230亿元规模,2023年记账式附息(七期)国债50年期正式上市交易了,票面利率为3.27%,按半年支付利息。如果手持100万买入,每半年1.63万到手,1年就是3.27万,到期之前也能交易转让,毕竟是国债,看着非常香,那要马上抢吗?别着急,看完今天这篇文章,再来作出决策。

本文从三个方面入手:

储蓄国债为何被疯抢、记账式国债为何价格波动、增额寿险带来的意外惊喜。

①国债可以分为三类:储蓄国债(电子式)、储蓄国债(凭证式)、记账式国债。

大家在柜台排队抢购最多的是储蓄国债,分为电子式和凭证式,单从字面意思上,这两类都更像“储蓄”。

②储蓄国债(凭证式):到期一次性返本付息,不计复利。(下图3.12%票面利率,折算为年化复利为2.94%)如果急用钱,可提前向银行兑取变现。凭证式按持有期计息,下图5年期国债,3年内变现拿回的钱接近银行存款利率,还会收取手续费。

储蓄国债(凭证式)

③储蓄国债(电子式):按年付息(如下图3.22%利率),到期返本(票面价格)并支付最后一年利息。投资者拿到利息可以自行再投资,相当于可以实现复利。如果利息再投资的收益也能达到3.22%,那总收益就能达到3.22%复利收益。但如果再投资收益略低、比如只有2%,那投资总收益率会低于复利3.22%。

储蓄国债(电子式)

因此,如果电子式和凭证式同样的票面利率,考虑利息再投资产生正收益,电子式持有到期总收益会略高一些。电子式如果急用钱,可提前向银行兑取变现,按持有时间扣除利息(如上图),也会收取手续费。在这方面,和凭证式算起来差不多。

小结:储蓄国债电子式、凭证式,最佳策略就是排队抢、然后买入并持有到期,就能完全享受到无风险回报率。如果需要提前兑取,就会有利息损失,这就是更像“储蓄”的原因,也因此是老百姓无风险投资的首选!

我们再讲讲记账式国债,也就是今天的主角,他的收益和风险,和储蓄国债那真的是完全不一样了!

①记账式国债特点:按年(为主)/半年付息,到期返本(票面价格)并支付最后一期利息;因此利息可以自行再投资,以实现复利收益。似乎和储蓄国债(电子式)一样?

最大的区别在于,记账式国债可以在到期前按市场价格交易转让出去(和别人买卖),所以不会损失利息。

而市场价格受到利率、流动性等原因影响,可能产生买卖收益或损失!

②转让交易定价机制:一般情况下,加息趋势时,国债交易价格下降,余下期限的到期收益率提高;降息趋势时,国债交易价格则上升,余下期限的到期收益率降低。怎么理解?

开始大白话举例为方便演示,我以招行APP的准国债(国开债)为例来演示价格机制。

下图中的国开债(准国债),在2019年发行时票面利率3.65%,为何现在买入,余下6年到期的收益只有2.95%??(下图)

某国开债

假设卖方甲,持有该3.65%的未到期债券A,到了2023年的今天想要卖出。

买方乙,因为这几年利率下行,现在去买一份国债5年期,收益却只有2.94%左右(相当于市场利率水平)。

银行为了撮合这笔交易,就向乙报价103.88元(高于100元票面价格),乙算了一下,按这个价格买入,虽然比票面是贵了一点,但到期年化收益率还是能够达到2.94%(IRR收益,如下图)的市场利率水平,就选择买入并持有到期。(终于不用排队抢了)

买方乙的收益

从甲的角度,现在卖掉债券A,既不会损失已经拿到的3年利息(落袋为安),也能够按卖出价103.65元(比买入价略低,相当于是给银行的费用)+当年应付利息3.12元(由乙支付)即106.77元,就可以计算出这笔交易实际IRR变成了4.38%(比票面利率更高)。

卖方甲的收益

同理,如果遇到加息的环境,甲要提前转让交易,交易价格就可能跌破票面价格(因为余下期限的收益率要足够高才能吸引乙买入),折价卖出就会直接产生损失。如果甲不愿意交易,选择继续持有到期,则不受影响。这其实就是和硅谷银行遇到的问题是一样的!

对比之下,中国过去近20年的利率环境还是相对稳定的,但因为债券市场(尤其是长期债券)对利率非常敏感,所以投资长期国债的基金(非直接通过银行购买的凭证或电子国债)波动还是相当大的。

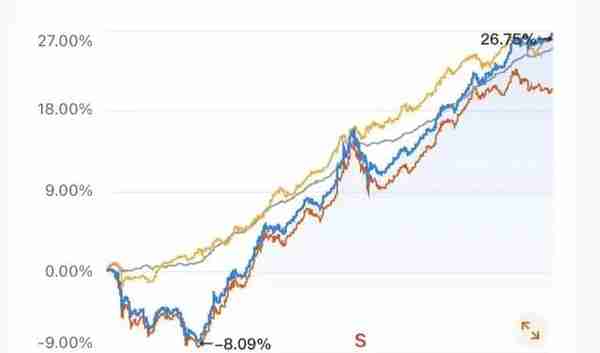

感受下图为7-10国开债(准国债)指数基金-蓝线,最大回撤/跌幅也曾经有过8%(也有猛涨的时候)。

7-10国开债指数基金

③再回到50年国债,就要考虑好两个问题:付息再投资收益存在风险,加息、降息趋势可能带来不同的再投资收益;因利率、流动性等变化因素,如果拿不住50年,要提前交易转让,长期债的价格波动幅度会更大,普通投资者不一定可以承受。

所以50年期国债的主要投资者还是以社保、保险公司等机构投资者为主。

如果抢不到3-5年国债,在APP上买国开债、地方债,也是很好的选择!

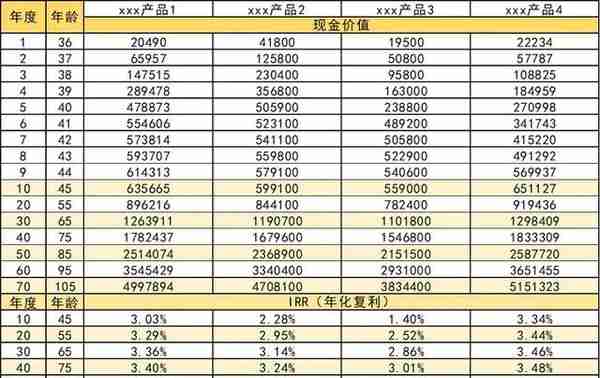

①回顾增额寿险基本特征:增额寿险是指近期比较火热,在经历保单“现金价值”(退保利益)超过所交保费的封闭期后,保单现金价值随保额逐步实现3.5%复利增长的保险产品,长期IRR可以达到3.3-3.5%,可以持有到终身。(保险的安全性受到强监管政策和保险保障基金保护)

允许以保单贷款、减少保额/部分退保领取现金价值的方式(注意具体规则),满足资金需要。

以上4个产品按35岁男性每年交10万元合计50万元演示,以具体规则为准,注意公司、条款、增值服务等不同

②分析增额寿险的BUG之处:

保单现金价值全额增长,不用考虑再投资风险,最长终身达到3.3-3.5%年化复利。

现金价值增长的水平确定,不受外部利率变化的影响,自合同成立时确定。

流动性更强,可以更灵活的实现持续消费、或者把握市场机会,包括加息环境下的债券机会,或者是低息环境下的股票机会等。

相当于就是在“封闭期”后,可以达到“收益性、安全性、流动性”的平衡,更适合作为家庭长期投资的“压舱石”资产。

③增额寿险在低息环境下、需要取钱时的“息差”收益:

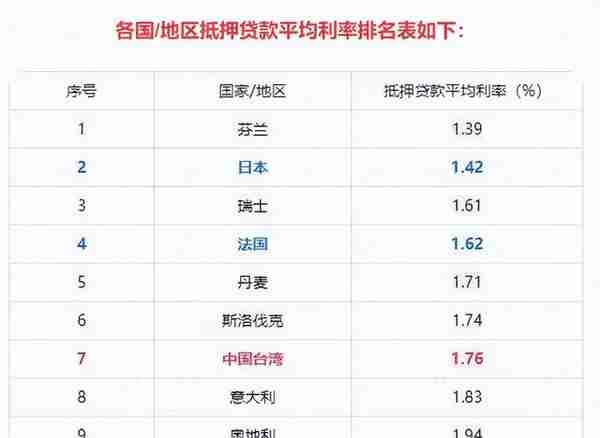

如果外部持续降息、又需要取钱消费的,我们还可以通过借入低息资金的方式,赚到“息差”。

比如我们未来某一天,抵押贷款利率降到了现在的台湾的水平(不到2%),我们就向银行借入资金的方式来满足当下消费需要。

数据平台Numbeo2023年数据

等到贷款到期时(比如1年),再通过增额寿减额的方式去还贷款和利息(2%),还可以稳稳的留住这一年增额寿现金价值1.5%的增长差(3.5%-2%),相当于是赚到了“息差”。

④期限与收益互补:国债的期限选择较多,而增额寿可以持有终身,但因为封闭期(期间退保有较大损失)的原因,普遍需要持有5年、甚至10年以上(以具体产品规则为准),投资者需要根据自己未来资金的需要,尽可能匹配,就能实现无风险收益的最大化。

下期见!