rep数字货币(req数字货币)

编者按:本文来自Bankless,作者Lucas Campbell,由Odaily星球日报秦晓峰编译,转载时请务必注明出处。

引言

DeFi(去中心化金融) 在过去两年来大受关注,一些 DeFi项目也会发行自己的通证,例如 MakerDao 的治理型通证 MKR,有不少人参与其中。

不过,你真的了解这些 DeFi 项目代币背后的价值吗?

本文作者 Lucas Campbell是Economic Bandwidth 首席执行官、Fitzner 区块链咨询公司分析师,擅长对 DeFi 项目价值进行估算。

如果你对 DeFi 项目及其价值感兴趣,并想走在 99.9% 的投资者前头,建议阅读本文。对 DeFi 协议已具备一定了解基础的朋友,可直接跳至第 4-6 部分。

1.链上现金流和加密资本资产的诞生

链上现金流(On-chain cash flows)的问世,催生了一种新的资产类别——加密资本资产。加密资本资产的优点在于,我们不必等待一家公司每季度报告一次收益。相反,它总是随时可用,每 15 秒更新一次。

(Odaily星球日报注:罗伯特•格里尔(Robert Greer)在1997年发表的开创性文章《What is an Asset Class, Anyway》中提出三种“超类”资产,分别是资本类资产(如股票和债券投资)、可消耗/可转换类资产以及保值类资产。作者的意思是 DeFi 代币当属资本类资产。)

通常,我们用一个古老的指标来评估传统资本资产,这就是市盈率( PE Ratio )。简单来讲,市盈率是市场根据其资产产生的收入来评估资产价值的方法。

例如,苹果股票的市盈率是 23.75,这意味着投资者愿意为该公司目前每赚 1 美元支付23.75 美元。市盈率高的资产,一般意味着资产估值过高或增长预期较高;如果一项资产的市盈率较低,意味着市场认为该资产要么被低估,要么未来增长预期较低。

在 DeFi 中,我们也可以使用这个框架来衡量代币化协议的价值,从而分析有些 DeFi 代币究竟值不值买。

虽然从主要 DeFi 协议中收集链上现金流的数据,看起来任务颇为艰巨。但幸运的是,我在Token Terminal 的朋友为我提供了一些当前 DeFi 项目收益状态的数据,在此表示感谢。

2.DeFi 代币协议目录

DeFi 协议有很多,本文主要涉及协议主要是一些代币化协议,如下所示:

0x:流动性协议,市场费用分配给 ZRX 代币持有者/流动性提供者;

Aave:货币市场协议,手续费收入用于销毁原生代币LEND;

Augur:衍生产品协议,来自预测市场的收益将分配给 REP代币持有者;

Bancor:流动性协议,一部分交易费用分配给 BNT 流动性提供者;

Compound:货币市场协议,应计利息分配到保险准备金中;

dYdX*:保证金交易的流动性协议,交易费用被分配给母公司;

Kyber:流动性协议,一部分交易费用用于销毁原生代币 KNC 或直接分配参与治理的人;

Maker:稳定性协议,借贷 Dai 产生利息中的一部分会被用来购买并销毁原生代币 MKR;

Nexus Mutual:衍生品协议,通过出售保险赚取保费;

Synthetix:衍生品协议,交易费用分配给 SNX 代币持有者以鼓励其持有 SNX 和发行合成资产 Synths;

Uniswap*:流动性协议,交易费用分配给 Uniswap 流动性供应商。

(注:*表示未代币化协议或者或不可公开访问的资产)

3.DeFi 年化收益分析

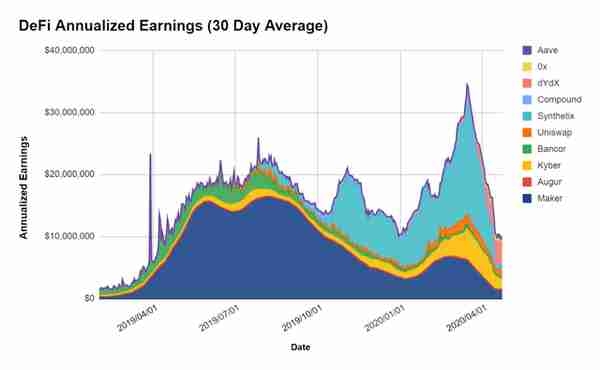

Token Terminal计算的平均30日年化收益

Maker(MKR)协议收益

在 2019 年,Maker 在年化收益方面占据主导地位,有着明显的优势。设计简单的单抵押系统Sai(Single Collateral Dai)使得该协议产生了可观的收益——即使以今天的标准来看也是如此。在单抵押系统中,协议将借贷 Dai 产生的所有利息用来回购销毁 MKR——在协议生效的第一年,有效地为 MKR 持有者提供了可观的现金流。

然而,多抵押 Dai 的引入使得原有格局发生变化。协议收益的大部分现在以 Dai 储蓄率(DSR)的形式分配给 Dai持有者,而不是全部分配给 MKR 持有者。这样,DSR 和稳定费之间的差额实际上就是协议的“净利润”。

尽管 Maker 的利润率随着升级而下降,但最坏的情况还没有到来。为了消除黑色星期四(312暴跌)的影响,激励 DeFi 用户铸造 DAI 从而恢复 DAI 与美元的比价,Maker 将稳定费降至0%。结果,Maker 协议的预期年化收益降至成立以来的最低水平。

Synthetix(SNX)协议收益

虽然 Maker 在过去占据主导地位,但 Synthetix 在 2019 年下半年开始崛起。衍生品协议在 DeFi 领域的年化收益方面,处于领先地位,然而,很快被发现这是由于抢先交易( front-running)的问题。

在 Synthetix 的例子中,抢先交易者(原文用的是front-runners,抢跑者)在现货市场操纵资产价格,然后在 Oracle(预言机)更新价格之前在 Synthetix 上抢先交易,成功地创造了巨大的套利机会,所付出的代价就是其他 SNX 代币的持有者。最终,抢先交易的攻击影响力整个 Synthetix 网络,也为这一衍生品协议创造了超乎寻常的收益。幸运的是,抢先交易的问题已经得到很大程度的缓解,Synthetix 的收益也即将重回正常的轨道。

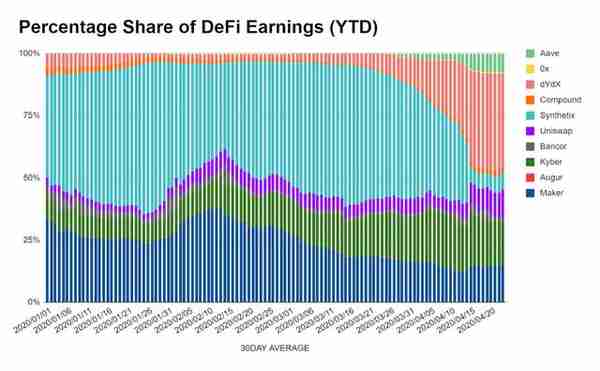

TokenTerminal根据 4 月数据计算的年度收入

上图中,我们也可以看到 Synthetix 仍然是收益最多的协议。但实际上直到 4 月中旬,Synthetix 还在解决「抢先交易」的问题,因此对于其数据要分开来看。

在 4 月的前 15 天,Synthetix 的年度平均收益约为 600 万美元;4月下半月的预期收益约为 64 万美元,比上半月低一个数量级。虽然收入的下降似乎是负面的,但也表明 Synthetix 似乎已经解决了「抢先交易」的问题,未来的数据会更加准确。

Kyber (KNC)协议收益

随着 Maker 和 Synthetix 边际收益递减,dYdX 和 Kyber Network 在 DeFi 领域的地位逐渐上升并逐渐处于领先地位。

Kyber Network的链上流动性协议已迅速发展成为 DeFi 生态系统中的佼佼者。仅在 3 月份,Kyber 大约 1.3 万个地址就实现了每月近 2 亿美元的交易额。因此,该协议的交易量也转化为 KNC 代币持有者的可观收入——根据 4 月份交易量计算,年度收入约为 289 万美元。

dYdX协议收益

4 月份收入第二高的是dYdX——支持保证金交易的去中心化交易所(DEX)。通过 dYdX,用户可以进行进行借贷业务以及衍生品交易,该团队最近还宣布支持 BTC 永续合约。

dYdX 的有趣之处在于,尽管其是基于 DeFi 协议构建的产品,但 DEX 的费用是属于底层公司的,而不是属于一个去中心化的生态系统代币持有者。因此,尽管 dYdX 运营着一个由其用户提供动力的非托管交易所,但交易费用被分配给母公司实际上使 dYdX 更接近于CEX(中心化交易所),而不是 DeFi 协议。

Uniswap协议收益

在 DEX 上,Uniswap 是 DeFi 收益最后的主要贡献者之一。截至 4 月份,Uniswap 协议产生约 100 万美元的收益。虽然自 3 月初的峰值(175 万美元)后 Uniswap 一直处于低迷,但该公司今年年初至今的预期收益仍增长了 110%。

在 DeFi 总收益中所占的百分比,数据来自 TokenTerminal。

此前,我们曾进行了一个设想,假如 Uniswap 发行了原生代币会怎么样?当时看起来像是一个玩笑,但 Uniswap V2在 3 月下旬的公告强烈暗示了他们可能会发一个治理代币。

Uniswap V2中,包含了协议收费的机制,对于普通用户来说,跟之前没有什么区别;而对于流动性提供商来说,其捕获的费用从 0.30% 降为0.25%。这个费用的分配比例被写入核心合约,不可篡改。

按照当前的交易量,Uniswap 大概可以产生 500 万美元左右的年费用,包括项目团队在内的协议和生态的贡献者可以捕获大约 83 万美元的费用。这些费用可以用来支持协议的开发以及生态的建设。

总的来说,治理代币的出现,不仅可以为 Uniswap 以前的投资者提供退出的机会,而且还将为该协议的发展提供一个长期可持续的模式。

Aave 协议收益

在 DeFi 领域,最后一个值得注意的、收益较高的协议就是货币市场协议——Aave。

根据 DeFiPulse 的数据,Aave 以 4200 万美元的总锁仓价值排名第五;仅在 4 月份,该项目中的贷款协议就将其年化收益从 31.4 万美元提高到了 74.6 万美元,在不到30天的时间里就实现了 137% 的增长。

4.DeFi 市盈率(PE Ratio)分析

现在我们已经了解了,这些协议在收益方面是如何累积的。是时候对这些代币化协议进行估值分析,看看这些协议到底是被高估还是低估了。我们引入「市盈率」进行分析,如下所示:

数值越低,表示购买单位利润的资产成本越低,数据截至05/01/20。

注意,Compound、dYdX 和 Uniswap 都是没有代币的,因此不包括在上图中。

在上图中,我们可以发现, 相较于其他协议的市盈率更高,高到离谱,分别是 6935 倍和 16761 倍。这样的倍数在传统金融领域也是少见的(基本看不到),这也表明投资者对流动性和衍生品协议抱有极高的增长预期。

另一方面,Bancor、Aave 和 Kyber 目前在 DeFi 领域的市盈率最低,都没有超过 100。

Aave 排名倒数第二,目前为 74;过去三个月,Kyber 的市盈率有了很大的增长,目前达到了 80;作为流动性协议的 Bancor,目前市盈率只有 56 倍,平均预期收益约为 32.7 万美元,市值为 1360 万美元(这是该领域的最低估值)。

上面三个协议的市盈率究竟处于什么标准呢,我们可以拿传统领域作为参考。传统金融中,许多高增长科技股的市盈率在 50-100 之间都是相当正常的。例如,Netflix 目前的市盈率为 86。

因此,DeFi 协议的市盈率如果低于 100 倍,可能表明其价值基本与收益相当,没有被高估,也意味着对潜在投资者来说是一个不错的选择。

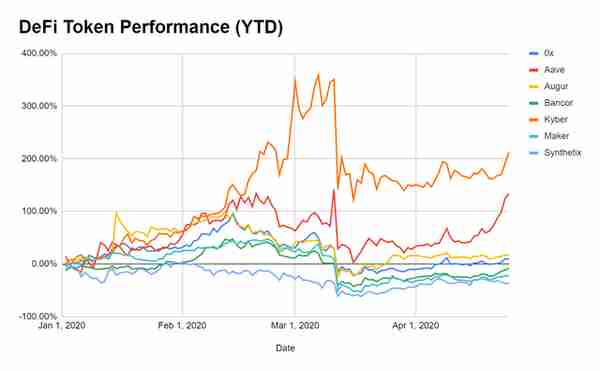

5.DeFi 代币表现

从年初至今,DeFi 代币平均上涨了 43%,表现较为出色的是 Aave (LEND)和 Kyber (KNC)。

其中,受 Katalyst 升级影响以及 Kyber Network 在交易量和盈利方面的根本增长,KNC 价格上涨了 213%;其次是 Aave,自今年 1 月更名为 EthLend 以来,LEND 代币的价格累计上涨 135%。

另一方面,2020 年表现最差的是 Maker(MKR)和Synthetix (SNX),今年累计收益分别是 -22.41% 和 -36.56%。

实际上,在「312大跌」前,Maker(MKR)的表现其实是非常不错的。截至 2 月底,MKR的收益率一度达到 47.61% 的峰值。然而,受到“黑色星期四”暴跌影响以及为了偿还债务拍卖 MKR,其价格最终大幅下跌。大跌之后,MKR 也跟随市场复苏,自 3 月底触及 200 美元底部以来累计上涨了约 74%。

主要 DeFi 代币的表现,数据来自 TokenTerminal

通过上图也可以发现,Synthetix 价格表现今年基本维持在零轴下方,收于基本处于负数状态。主要原因是 Synthetix 正在修复前期抢先交易的问题,使得协议收益更符合真实情况(缩水不少)。

另外两个高市盈率的 DeFi 协议—0x 和augur,价格基本保持稳定。Augur 今年累计收益上涨 16.64%,0x 的 ZRX 代币今年累计收益增加了近 10%。

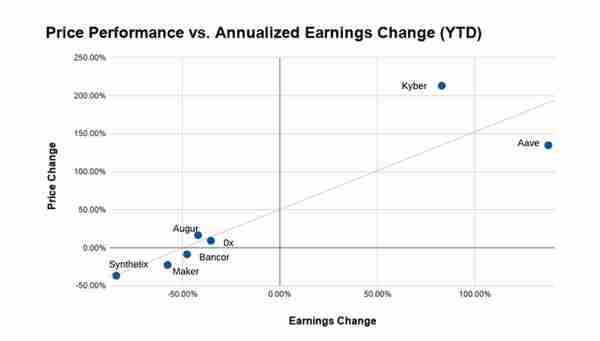

6.联系

了解了协议收益和底层代币的价格表现后,我们现在可以通过绘制代币的价格变化与协议年化收益的变化之间的差异,来查看两者之间是否存在相关性。如下所示:

DeFi 代币与年化收益的变化情况,数据来自 Token Terminal

上图显示,Kyber 和 Aave 年化收益的增长与代币表现,二者呈现高度的正相关趋势。

当然,我们还是不能 100% 地确定,到底是收益驱动价格还是价格驱动收益。

一般来说,当协议使用量增加时,收益相应地增加;随着收益的增长,也意味着代币对潜在投资者更有价值。

但是,加密资产是一种高度新生和不成熟的资产类别,许多加密资产的估值是由投机驱动的,因此关系也可能出现调转。即价格影响价值。该协议完全有可能基于投资者的投机而增值,这将导致更多的用户涌入生态系统,从而导致更多协议的使用,进而带来更高的收益。

虽然价格和价值(收益)之间因果关系不能保证,但很明显,二者之间肯定存在明显的相关性,以后我们再继续探讨这种关系。

7.结语

我们正在慢慢开始了解加密资产。

透明的链上现金流与代币化的协议的结合创造了一种新的资产——加密资本资产。

许多 DeFi 代币允许持有者从生态系统的增值参与中获取一部分的现金流,无论是通过参与治理、成为流动性提供者,还是仅仅持有代币。

DeFi 代币代表协议收益的经济权利,这使我们能够在传统资本资产的框架内研究这些资产,这种新资产同样适用传统金融中的一些估值模型。

尽管 DeFi 目前锁定了近 10 亿美元的价值,但整个行业的利润仍然非常微博,以太坊货币协议产生的合计年化收益也还不到 1000 万美元。在整个加密生态系统中,这也是一个微小的数字。

另外,DeFi 链上只锁定 10 亿美元的价值,相对于银行数千亿、数万亿美元的存储价值而言,相距甚远。整个去中心化金融,还有很长的一段路要走。

不过,也不用感到绝望,毕竟 DeFi 才发展了两年,未来进步空间还是很大的。

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至 931614094@qq.com 举报,一经查实,本站将立刻删除。